Los Depósitos del Tesoro Nacional y la liquidez del mercado monetario

Opinion14-06-2018

Las condiciones de liquidez de la economía dependen de las decisiones del Banco de la República, que bajo su estrategia de inflación objetivo determina el nivel de referencia de la tasa de interés de corto plazo. Así mismo, la liquidez responde al crecimiento del ingreso y las preferencias que tienen hogares y firmas sobre el efectivo y los depósitos en el sistema financiero. No obstante, hay un jugador adicional que es determinante en la evolución de la oferta de dinero: el Gobierno Nacional Central a través de los Depósitos del Tesoro Nacional (DTN).

Desde mediados de 2005 la Dirección General de Crédito Público y Tesoro Nacional (DCGPTN) ha depositado sus excedentes de recursos en el Banco de la República. Sin embargo, con la entrada en vigencia de la Cuenta Única Nacional (decretada en 2013) la centralización de los recursos del Gobierno en el Banco Central es completa. En particular, los depósitos – DTN- se han constituido a partir de la diferencia entre el flujo de ingresos y de gastos del Gobierno. Por ejemplo, en momentos en los que el flujo de ingreso ha sido mayor al del gasto los DTN han aumentado, y con ello, han contraído la oferta monetaria. Todo lo contrario ha sucedido cuando el flujo de gasto ha sido mayor.

Recientemente los DTN se han incrementado. En concreto, en mayo registraron un nivel de $25,3 billones, superior en $11,6 billones frente al cierre de 2017. De hecho, esta lectura contrasta con el saldo que históricamente ha depositado la Nación en los primeros meses del año ($10 billones), por lo que desde este frente hubo presión en la liquidez del mercado.

Sin embargo, para contrarrestar los efectos de las variaciones en los DTN, el BanRep ha intervenido en el mercado monetario. En concreto, con el fin de evitar distorsiones que desvíen las tasas de interés de corto plazo de la tasa de política monetaria, en mayo la autoridad monetaria suministró liquidez al mercado por la vía de un aumento del saldo de TES en su poder, que totalizó $11,7 billones. Lo anterior, sumado al saldo de préstamos al sistema ($8,8 billones), contrarrestó en buena medida la contracción por el incremento en los DTN. De hecho, esto permitió que el mes pasado las tasas de interés del mercado monetario, como la interbancaria (TIB) o el IBR, fueran en promedio iguales a la tasa de política monetaria.

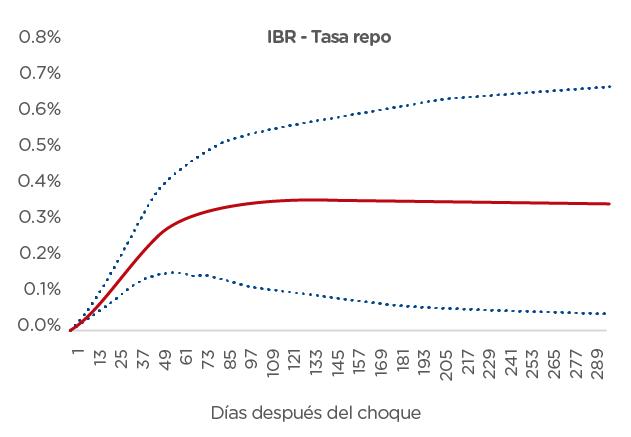

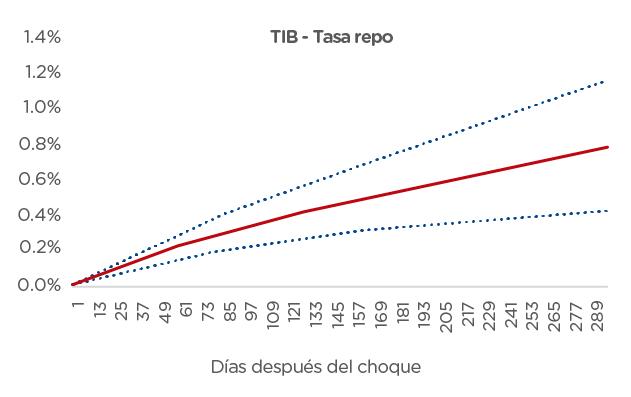

No obstante, históricamente las variaciones en los DTN han estado asociadas a cambios en las condiciones de liquidez. Por esta razón y teniendo en cuenta la evolución reciente de estos depósitos, hicimos un ejercicio para cuantificar los efectos de los cambios en los DTN sobre las tasas de interés de corto plazo. En particular, analizamos cómo evoluciona el spread TIB-Repo e IBR-Repo ante un choque positivo en los DTN.

Nuestros resultados muestran que un incremento no anticipado de los DTN eleva las tasas del mercado monetario. Como se muestra en el gráfico inferior, un aumento de $7 billones en los depósitos de la tesorería se traduce en un diferencial de 20 pbs para el caso de la TIB y de 10 pbs en el IBR, en promedio. Además, el impacto tiende a perdurar durante un horizonte amplio. Sin embargo, se resalta que en la actualidad el impacto puede ser menor si se compara con años anteriores, lo que resalta una positiva coordinación monetaria entre el Gobierno y el Banco Central.

Por lo anterior, aunque en buena medida el Banco de la República monitorea y coordina con el Gobierno los movimientos en la oferta monetaria, en el contexto actual la evolución de los DTN se constituye como un variable relevante para monitorear la dinámica de la liquidez que presente el sistema.

Respuesta del diferencial entre las tasas de interés de corto plazo y la Repo ante un incremento de una desviación estándar en los DTN (%)

¿Te pareció útil este contenido?

Continúe leyendo

24-04-2024Tendencias

[Podcast] Innovación ep.114. ¿Robo de identidad con IA?

Con la creciente digitalización de las operaciones empresariales, la ciberseguridad es una preocupación crítica. Cada vez más empresas sufren ciberataques y este riesgo crece, en la medida en que se democratiza la inteligencia artificial generativa. En este episodio de Innovación Bancolombia, te contamos los principales riesgos y cómo mitigarlos. Escúchalo aquí.

23-04-2024Actualidad economica y sectorial

Gas natural: un factor clave para la seguridad energética del sector eléctrico y la transición energética en Colombia

El gas natural juega un papel clave para la transición energética en Colombia. En este artículo te contamos cuál es su participación, así como perspectivas, principales desafíos y posibles alternativas.

23-04-2024Tendencias

[Podcast] Innovación ep.113. ¿Crear contenido para tu empresa con inteligencia artificial generativa?

Gracias a la inteligencia artificial generativa, hoy las empresas pueden crear más contenidos, mientras liberan tiempo para desarrollar la creatividad y el pensamiento estratégico. En este episodio de Innovación Bancolombia, hablamos con un experto que nos releva los qué, cómo y por qué de esta tecnología. Escúchalo aquí.

Suscríbase a nuestro boletín

Capital Inteligente

- Para conocer

el acontecer económico. - Para tomar mejores

decisiones de inversión. - Para compartir

información de valor.

Lo más reciente

![[Podcast] Innovación ep.114. ¿Robo de identidad con IA?](/wcm/connect/www.bancolombia.com-26918/6b55246f-b65d-45aa-9fbe-ee75eeb4bfe5/ep-114_innovacion.jpg?MOD=AJPERES&CACHEID=ROOTWORKSPACE.Z18_K9HC1202P864E0Q30449MS3000-6b55246f-b65d-45aa-9fbe-ee75eeb4bfe5-oYcQvqR)

24-04-2024

/MigracionEmpresas/Categoria Capital Inteligente/Tendencias

[Podcast] Innovación ep.114. ¿Robo de identidad con IA?

23-04-2024

/MigracionEmpresas/Categoria Capital Inteligente/Actualidad economica y sectorial

Gas natural: un factor clave para la seguridad energética del sector eléctrico y la transición energética en Colombia

![[Podcast] Innovación ep.113. ¿Crear contenido para tu empresa con inteligencia artificial generativa?](/wcm/connect/www.bancolombia.com-26918/88659fe5-4dcd-4bc0-b4ca-58c97207cb79/innovacion-ep-113-ia-generativa.jpg?MOD=AJPERES&CACHEID=ROOTWORKSPACE.Z18_K9HC1202P864E0Q30449MS3000-88659fe5-4dcd-4bc0-b4ca-58c97207cb79-oYbwziG)

23-04-2024

/MigracionEmpresas/Categoria Capital Inteligente/Tendencias

[Podcast] Innovación ep.113. ¿Crear contenido para tu empresa con inteligencia artificial generativa?

¿No es lo que buscaba? Conozca otros artículos de interés.